F0 bơi cùng cá mập

Dù những gói bơm tiền khổng lồ trong năm 2020 và 2021 đã là quá khứ, sự thích ứng của nhà đầu tư cá nhân có lẽ là hơi chậm khi vẫn tiếp tục nắm giữ cổ phiếu từng hưởng lợi trong môi trường tiền rẻ.

DƯ CHẤN TIỀN RẺ

Từ đầu năm nay đến hết tháng 10/2022, chỉ số VN-Index đã giảm từ 1.500 điểm xuống còn 1.027,36 điểm (giảm 32%) và tiếp tục dò ngưỡng 900 điểm - cao hơn nhiều so với mức giảm của chứng khoán Mỹ (S&P 500 giảm 20%), châu Âu (Euro Stoxx 600 giảm 14%), châu Á (MSCI Asia giảm 29%). Điều này cho thấy mức độ rủi ro của thị trường chứng khoán Việt Nam là cao hơn so với các thị trường chứng khoán quốc tế.

Đặc biệt, sự sụt giảm của VN-Index trái ngược với diễn biến kinh tế vĩ mô của Việt Nam năm 2022, khi tăng trưởng GDP đạt mức cao (khoảng 8%). Theo dự báo của nhiều tổ chức tài chính quốc tế, tăng trưởng GDP cả năm 2022 của Việt Nam có thể đạt 7,9-8,1% và tăng trưởng năm 2023 có thể đạt 6-6,5%, lạm phát kiểm soát ở mức thấp (CPI bình quân tăng khoảng 3,3%) so với thế giới (8,8%).

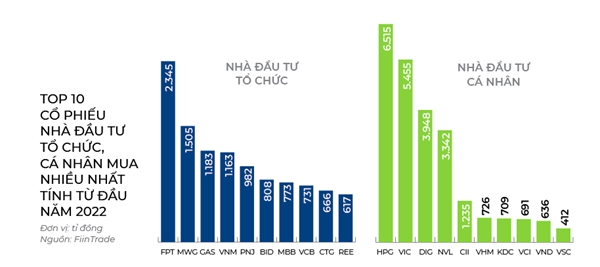

Theo đà lao dốc của VN-Index, những cổ phiếu nhạy cảm với chu kỳ từng mang lại mức lợi nhuận hàng trăm phần trăm cũng là những cổ phiếu bốc hơi nhanh nhất trong năm nay. Theo thống kê các cổ phiếu được nhà đầu tư cá nhân mua ròng nhiều nhất từ đầu năm 2022 của FiinTrade, “cổ phiếu quốc dân” HPG của Hòa Phát đứng đầu với hơn 6.500 tỉ đồng, dù giá cổ phiếu này đã sụt giảm hơn 70% từ đỉnh.

|

| Hòa Phát vẫn được đánh giá là công ty triển vọng dài hạn. |

Đáng chú ý, nhiều nhà đầu tư đang nhầm lẫn giữa 2 khái niệm “phòng thủ” và “bền vững”, dù Hòa Phát vẫn được đánh giá là công ty triển vọng dài hạn, nhưng xét cho cùng, HPG vẫn là cổ phiếu có tính chất chu kỳ cao, khi giá cổ phiếu bị tác động rất mạnh từ chu kỳ giá than cốc và giá thép, cũng như nhu cầu mở rộng xây dựng của nền kinh tế. Do đó, cổ phiếu HPG thường có diễn biến xấu hơn thị trường khi khó khăn chung ập đến.

Dư chấn của thời kỳ “kiếm tiền dễ” được thể hiện rõ nhất ở trường hợp cổ phiếu DIG của Tổng Công ty Cổ phần Đầu tư Phát triển Xây dựng. Trong giai đoạn 2020-2021, DIG đã tăng giá hơn 15 lần. Đà tăng “tên lửa” này đã thu hút được lượng lớn người quan tâm, tổng giá trị mua ròng của nhà đầu tư cá nhân đạt gần 4.000 tỉ đồng. Tuy vậy, khi tiền hết “rẻ”, giá cổ phiếu DIG ước tính đã phải chia 9 lần nếu tính từ đỉnh cao nhất.

Một cái tên nóng khác nằm trong Top nhà đầu tư cá nhân mua ròng là cổ phiếu NVL của Novaland. Giá cổ phiếu NVL đã giảm sàn kỷ lục gần 20 phiên và vẫn chưa có dấu hiệu dừng lại. Mức giảm này tương đương mức độ bốc hơi hơn 70% vốn hóa chỉ trong vỏn vẹn hơn 1 tháng, đồng thời cuốn bay hết tất cả thành quả của cổ phiếu NVL kể từ khi lên sàn vào cuối năm 2016. Về vấn đề này, Tập đoàn khuyến cáo cổ đông và các nhà đầu tư nên cập nhật những thông tin chính thức hoặc do NovaLand cung cấp, không nên tin vào tin đồn trên thị trường.

Một trong những ngành có rủi ro biến động lớn nhất là nhóm chứng khoán cũng được nhà đầu tư cá nhân ưu ái với 2 cái tên góp mặt là VND của Công ty Chứng khoán VNDirect và VCI của Công ty Chứng khoán Bản Việt, ước tính tổng giá trị mua ròng lên tới hơn 1.300 tỉ đồng và cả 2 cổ phiếu đều có mức giảm hơn 70% kể từ đỉnh. Thực chất, đây là một trong những nhóm ngành khó phân tích nhất đối với nhà đầu tư cá nhân. Khác với các ngành nghề sản xuất dịch vụ khác, kết quả kinh doanh của nhóm chứng khoán phụ thuộc hầu hết vào chính sự bùng nổ của thị trường chứng khoán, khi định giá và phân tích nhóm cổ phiếu này, nhà đầu tư buộc phải đưa ra các phán đoán về tương lai của thị trường, điều gần như không thể với nhà đầu tư cá nhân.

|

| PNJ là những doanh nghiệp chứng minh được khả năng tăng trưởng trong dài hạn. Ảnh: Quý Hoà |

Nếu nhìn lại danh sách này, dễ thấy rằng hầu hết các cổ phiếu được nhà đầu tư cá nhân ưa thích đều là những cổ phiếu thuộc dạng chu kỳ, nhạy cảm với chính sách tiền tệ và nền kinh tế. Ngoại trừ VSC của Viconship và KDC của Kido Group, có đến 5 mã cổ phiếu thuộc ngành bất động sản, 1 cổ phiếu thép và 3 cổ phiếu ngành chứng khoán, nhóm cổ phiếu này thường có Beta rất cao, đồng nghĩa với mức biến động rất lớn so với các ngành nghề khác.

Nhà đầu tư cá nhân thường bị kích thích bởi những thương vụ có mức lợi nhuận nhanh và lớn. Nhu cầu này đã được thỏa mãn hoàn hảo trong 2 năm chỉ tăng và tăng của thị trường chứng khoán, nhưng hệ quả lại khiến nhà đầu tư ngộ nhận và dễ dàng hóa mọi thứ trên thị trường. Cơn khát kiếm tiền được đẩy lên mức độ “càng nhiều càng tốt” bất chấp những rủi ro hiện hữu và các cổ phiếu chu kỳ, biến động lớn lại đáp ứng rất tốt nhu cầu này.

Bà Nguyễn Hoài Phương, Giám đốc Đầu tư, Điều hành Quỹ VinaCapital-VESAF, cho rằng: “Nhiều nhà đầu tư cá nhân có thể đạt được hiệu suất vượt trội trong giai đoạn thị trường tăng điểm mạnh, nhưng cũng khó bảo vệ những thành quả này khi thị trường rơi vào trạng thái biến động như thời gian vừa qua”.

|

Lưu ý rằng, đây là chưa tính các khoản biến động từ việc sử dụng margin, khi nhà đầu tư cá nhân cũng thường có xu hướng sử dụng đòn bẩy ở mức cao hơn rất nhiều so với nhà đầu tư tổ chức. Tỉ lệ sử dụng margin 1:1 cùng cổ phiếu có Beta = 2 có thể tăng mức biến động của tài sản lên gấp 4 lần so với mức biến động chung của toàn thị trường. Sự kết hợp của đòn bẩy margin cao, cổ phiếu biến động lớn và đà giảm không phanh của thị trường chứng khoán đã đẩy nhiều nhà đầu tư cá nhân rời khỏi cuộc chơi một cách miễn cưỡng.

CÁ MẬP PHÒNG THỦ

Trái ngược với xu hướng tấn công của nhà đầu tư cá nhân, nhà đầu tư tổ chức lại ưu tiên cho chiến lược phòng thủ trong năm nay. Theo số liệu từ FiinTrade, nhà đầu tư tổ chức đã mua ròng tất cả 4 ngành thiết yếu và phòng thủ bao gồm: thực phẩm đồ uống, điện, nước và xăng dầu khí đốt, bảo hiểm và y tế; ngược lại, nhà đầu tư tổ chức đều bán ròng cả 4 ngành này.

Ở chiều đối diện, nhà đầu tư cá nhân mua ròng tất cả 4 ngành chu kỳ gồm: bất động sản, tài nguyên cơ bản, dịch vụ tài chính và vật liệu xây dựng, trong khi nhà đầu tư tổ chức bán ròng đến 3/4 ngành này. Điều đó được lý giải vì các tổ chức đầu tư đều đang đặc biệt e ngại các vấn đề kinh tế vĩ mô, lĩnh vực mà nhà đầu tư cá nhân có sự quan tâm ít hơn.

Quỹ DCDS, thuộc Dragon Capital cho biết đã cắt giảm tỉ trọng đối với các cổ phiếu có tính chu kỳ cao: “Mặt khác, quỹ tăng tỉ trọng đầu tư vào những cổ phiếu thuộc nhóm ngành phòng thủ, tiêu dùng thiết yếu. Ngoài ra, Quỹ cũng duy trì tỉ lệ tiền mặt tiền gửi cao để bảo vệ tài sản nhà đầu tư cũng như dự trù giải ngân trở lại khi thị trường xuất hiện cơ hội đầu tư tốt hơn”, báo cáo của DCDS nhận định.

|

| Các nhà đầu tư tại HOSE. Ảnh: Quý Hoà |

Trong số các cổ phiếu được nhà đầu tư tổ chức mua nhiều nhất, không có sự xuất hiện của bất kỳ cổ phiếu bất động sản, vật liệu xây dựng hay chứng khoán nào, ngược lại còn có sự xuất hiện của nhiều cổ phiếu có tính chất thiết yếu như VNM của Vinamik (sản xuất sữa), GAS (khí) hay REE (điện, nước). Cả 3 doanh nghiệp này đều có cơ cấu tài chính thận trọng, dòng tiền kinh doanh đều đặn và chính sách cổ tức duy trì liên tục. Nếu xét về hiệu quả cổ phiếu, VNM đã đi ngang từ đầu năm trong bối cảnh VN-Index sụt giảm gần 40%, thậm chí GAS hay REE còn ghi nhận lợi nhuận dương trong năm nay.

Ngay cả ở nhóm ngành có tính chu kỳ như ngân hàng, thì trong 4 ngân hàng được nhà đầu tư tổ chức mua nhiều nhất, có đến 3 cái tên thuộc nhóm ngân hàng quốc doanh gồm Vietcombank, VietinBank, BIDV. Dù cho nhóm ngân hàng này luôn được đánh giá là có phần kém năng động hơn nhóm ngân hàng tư nhân, nhưng lại có độ an toàn và bền vững cao hơn. 3 cổ phiếu còn lại là FPT, MWG (Thế Giới Di Động) và PNJ đều là những doanh nghiệp có vị thế dẫn đầu ngành, chứng minh được khả năng tăng trưởng trong dài hạn và có hiệu quả hoạt động cao.

|

Ở khía cạnh đòn bẩy, không những không sử dụng margin nhiều như nhà đầu tư cá nhân, nhiều quỹ đầu tư hiện nay thậm chí còn nắm giữ lượng tiền mặt rất lớn. Quỹ VinaCapital-VESAF, chẳng hạn, hiện nắm giữ tới 27% danh mục là tiền, tương đương tiền và chứng chỉ tiền gửi. Quỹ DCDS của Dragon Capital nắm giữ 25% tiền và chứng khoán nợ. Một số quỹ nhỏ hơn như The Ballad Fund (TBLF) thậm chí còn có tỉ trọng tiền mặt lên tới gần 35% danh mục.

Sự thận trọng này có thể vẫn còn tiếp diễn trong thời gian tới, khi nhiều quỹ đầu tư vẫn đang khá bi quan về bối cảnh vĩ mô của thị trường. Báo cáo của Quỹ DCDS thuộc Dragon Capital phân tích: “Chúng tôi đánh giá rủi ro từ thị trường trái phiếu doanh nghiệp và thị trường bất động sản sẽ tạo ra những khó khăn nhất định cho thị trường tài chính nói chung trong trung hạn. Các doanh nghiệp bất động sản là đối tượng đầu tiên chịu áp lực về thanh khoản do tiến độ bán hàng chậm. Trong khi đó, nguồn vốn mới để tái đầu tư, tái cơ cấu lại đang khan hiếm, các ngân hàng, công ty chứng khoán cũng đồng thời gián tiếp chịu ảnh hưởng”.

Cùng quan ngại, báo cáo của Quỹ TBLF nhận định: “Nếu không có những hỗ trợ kịp thời, trong tháng tới thị trường chứng khoán vẫn tiếp tục chịu nhiều áp lực do dòng tiền hạn chế từ áp lực đáo hạn trái phiếu, call margin và triển vọng tăng trưởng xấu đi”.

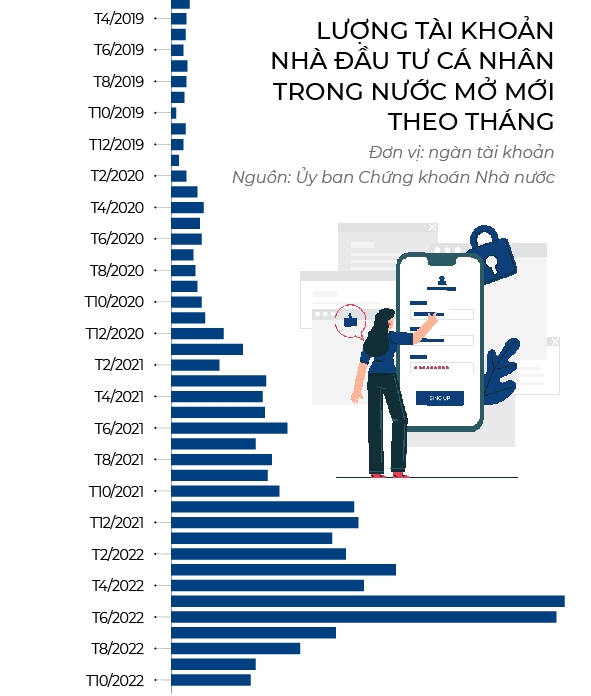

F0 TIẾN HOÁ

Cũng cần phải lưu ý rằng, sự hỗn loạn của thị trường đến từ một nguyên nhân quan trọng là tâm lý đám đông, trong đó không ít người là những nhà đầu tư không chuyên, có tính đầu cơ cao. Bởi vì, nhà đầu tư cá nhân ở Việt Nam chiếm tới 80% giao dịch trên thị trường (tỉ lệ này ở những quốc gia phát triển chỉ từ 40-50%). Nhà đầu tư cá nhân cũng nắm giữ 33% lượng trái phiếu doanh nghiệp tại Việt Nam, trong khi ở Ấn Độ là 5%, Hàn Quốc là 1%...

Sau cú đổ vỡ này, nhà đầu tư cá nhân cần nhìn nhận lại cách thức đầu tư của bản thân, nhất là về vấn đề tâm lý, nhằm tránh ảnh hưởng từ các nhiễu loạn trên thị trường. Bà Nguyễn Thị Thu Hằng, Giám đốc Chi nhánh Hà Nội Công ty Chứng khoán Nhất Việt, cho rằng: “Có một vài hạn chế như tâm lý giao dịch nhà đầu tư vẫn còn yếu, khi mà nhà đầu tư thường giao dịch theo tin đồn, thông tin chưa được kiểm chứng gây ra hiện tượng giao dịch bất thường như bán tháo hoặc mua đuổi. Tôi cho rằng sẽ cần thêm thời gian để nhà đầu tư có nhiều trải nghiệm và học hỏi thêm trên thị trường”.

|

Một suy nghĩ phổ biến của nhà đầu tư cá nhân là số tiền đầu tư còn ít nên phải chấp nhận rủi ro biến động lớn để có lợi nhuận cao và nhanh chóng. Đây là một quan điểm sai lầm và thường được ca tụng là một bí quyết kiếm tiền mỗi khi sự tham lam của nhà đầu tư được kích hoạt, nhất là ở những thời điểm bùng nổ của thị trường.

“Nhiều cá nhân vẫn đang rơi vào cạm bẫy do lòng tham. Qua những đợt đánh đổi như thế này, nhà đầu tư sẽ có kinh nghiệm và sẽ dễ nhận ra được những trường hợp cần hạn chế như đã xảy ra trong thời gian vừa qua”, ông Huỳnh Minh Tuấn, Giám đốc Môi giới Hội sở Công ty Chứng khoán Mirae Asset Việt Nam, nhận định.

|

Ngoài ra, nhà đầu tư cá nhân cũng nên hạn chế chạy theo các thương vụ đầu cơ, thao túng từ các đội lái với kỳ vọng kiếm lợi nhanh chóng, mà nên đồng hành cùng những doanh nghiệp có hiệu quả hoạt động cao, bền vững.

“Lời khuyên là nhà đầu tư cá nhân nên tập trung vào các doanh nghiệp có công bố thông tin minh bạch, chất lượng cao hoặc có thể gửi tiền cho các quỹ đầu tư”, ông Tuấn lưu ý.

Ngoài việc ổn định tâm lý và kiềm chế lòng tham, nhà đầu tư cá nhân cần xác định đây là lĩnh vực cần nhiều kiến thức và trải nghiệm, một quyết định mua/bán cần phải được thỏa mãn rất nhiều tiêu chí và quy tắc, điều mà nhà đầu tư chỉ có được thông qua học hỏi trong thời gian dài, chứ không phải dựa trên các khuyến nghị miễn phí, được chào mời với lợi suất hấp dẫn và nhanh chóng.

“Một số kiến thức mà nhà đầu tư nên tìm hiểu trong giai đoạn đầu có thể kể đến là kiến thức về sự vận hành của thị trường chứng khoán, sự ảnh hưởng của margin đến lợi nhuận và thua lỗ của khoản đầu tư, phân tích báo cáo tài chính, các chiến lược đầu tư, cách thức phân bổ tài sản, quản trị rủi ro, phân tích kỹ thuật...”, ông Trần Trương Mạnh Hiếu, Trưởng phòng Phân tích chiến lược Công ty Chứng khoán KIS Việt Nam, tư vấn.

Thực tế khi chấp nhận rủi ro quá cao, nếu nhà đầu tư thua lỗ 50%, lợi nhuận cần phải đạt gấp đôi để tài sản quay về mức ban đầu, tương tự nếu thua lỗ 90%, nhà đầu tư cần phải lời gấp 10 lần để hòa vốn, điều gần như không tưởng. Đặc biệt trong bối cảnh thắt chặt tiền tệ diễn ra trên khắp thế giới, nhà đầu tư cá nhân cần phải lưu tâm hơn về công tác quản trị rủi ro, bởi bất kỳ một khoản thua lỗ nào đều cần mức lợi nhuận cao hơn nhiều để tài sản trở về mức ban đầu.

Môi trường “easy money” của giai đoạn 2020-2021 đã qua đi, công thức sử dụng margin cao kết hợp cổ phiếu rủi ro cao để đạt tối đa lợi nhuận đã đi vào dĩ vãng, phía trước sẽ là giai đoạn phân hóa chất lượng lớn giữa các nhà đầu tư. Liệu nhà đầu tư cá nhân có nên chậm lại và tự đặt câu hỏi trước mỗi quyết định đầu tư liều lĩnh: chúng ta có nên thật sự “tấn công”, trong bối cảnh chúng ta lẽ ra nên “phòng thủ”.

English

English

_241415258.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)