Cuộc khủng hoảng thừa cung cận kề thúc đẩy các hãng xe điện Trung Quốc quyết liệt thực hiện cuộc “viễn chinh” toàn cầu với cả lợi thế về số lượng cũng như chất lượng được cải thiện. Ảnh: TL.

Cuộc viễn chinh của xe điện

Việc dư nguồn cung cùng với các rào cản về thuế ở Liên minh châu Âu đang ngày càng làm gia tăng sức ảnh hưởng của các công ty sản xuất ô tô điện Trung Quốc ở Đông Nam Á, trong đó có Việt Nam.

Đội hình mới

Hãng xe điện lớn nhất thế giới BYD quyết tâm giành lợi thế tại thị trường Việt Nam bằng một kế hoạch quy mô. Dự kiến 15 trên tổng số 30 showroom trên toàn quốc của hãng xe này sẽ được ra mắt trong tháng 6. Ngoài trưng bày xe, các showroom còn được tích hợp các trạm sạc điện với ít nhất một trạm sạc nhanh.

Ông Liu Xueliang, Tổng Giám đốc BYD Auto khu vực châu Á - Thái Bình Dương, cho biết Việt Nam là một trong những thị trường quan trọng của Công ty ở khu vực. “Dân số đông, gần 100 triệu người, phần lớn là người trẻ và quan tâm tới công nghệ là các yếu tố thu hút chúng tôi”, ông Liu nói.

BYD không phải là doanh nghiệp xe điện Trung Quốc duy nhất có mặt ở thị trường Việt Nam. Trước đó, TMT Motors cũng đã công bố hợp tác với SGMW (liên doanh SAIC - GM - Wuling Automobile) đưa mẫu xe điện Wuling Hongguang ra thị trường với 4 phiên bản cùng mức giá dao động từ 239-279 triệu đồng.

|

Tương tự, Tập đoàn Geleximco và Công ty Trách nhiệm Hữu hạn Ô tô Omoda & Jaecoo cũng đã ký hợp đồng nguyên tắc để xây dựng nhà máy sản xuất, lắp ráp ô tô sử dụng nhiên liệu xăng, xăng - điện (hybrid) và thuần điện sử dụng trong nước và xuất khẩu. Một cái tên khác đến từ Trung Quốc là Great Wall Motor (GWM), sau khi ra mắt mẫu SUV hybrid Haval H6 HEV (giá hơn 1 tỉ đồng), nhà phân phối của đơn vị này đưa mẫu Haval Jolion bản xăng và hybrid vào Việt Nam trong quý II/2024.

Tuy nhiên, BYD có kinh nghiệm sản xuất xe (xe buýt, xe tải) từ năm 2009 và xe điện từ năm 2015 nhiều hơn so với các đồng hương. Hiện Công ty là đơn vị dẫn đầu thị phần ô tô điện ở Trung Quốc với 25%.

Được biết, Việt Nam là quốc gia kế tiếp BYD tham gia ở Đông Nam Á sau Singapore, Indonesia, Philippines, Thái Lan và Malaysia. Theo Counterpoint Research, năm 2023 Công ty đã bán ra 70.000 ô tô điện ở khu vực này, chiếm 35% thị trường và lấy ngôi đầu của Tesla khi bán ra hơn 3 triệu xe ở thị trường toàn cầu. 3 mẫu ô tô điện Công ty đưa vào Việt Nam thời gian tới là mẫu xe hạng B Dolphin, mẫu crossover đô thị Atto 3 và cuối cùng là mẫu sedan Seal. Ở Thái Lan, BYD Seal, Atto 3 và Dolphin được bán với giá 36.000 USD (hơn 900 triệu đồng), 30.000 USD (hơn 760 triệu đồng) và 20.000 USD (khoảng 508 triệu đồng).

Mặc dù nhiều cái tên đến từ Trung Quốc tham gia thị trường Việt Nam nhưng cho đến hiện tại dẫn dắt thị trường ô tô điện về quy mô bán ra là VinFast, thành viên của Tập đoàn Vingroup. Quý I/2024, hãng xe này đã bán ra 8.200 chiếc ở Việt Nam (gồm xe bán cho các hãng taxi).

Theo ông Liu, thị trường ô tô điện Việt Nam vẫn chưa chính thức bắt đầu nên cơ hội vẫn còn rất nhiều cho các bên tham gia. “Chúng tôi khâm phục VinFast vì là người tiên phong đưa xe điện và làm người tiêu dùng Việt Nam hiểu về xe điện. Chúng tôi muốn chung tay cùng VinFast phát triển thị trường Việt Nam”, ông Liu nói. Một nhân sự cấp cao của BYD tiết lộ Công ty cũng chưa có ý định liên doanh. “Chưa có tiền lệ” và “các nước cũng đang rất cởi mở với ô tô điện” là 2 lý do vị này chia sẻ với NCĐT.

|

| Năng lực sản xuất xe năng lượng mới của Trung Quốc vào năm 2025 dự kiến đạt hơn 36 triệu chiếc. Ảnh: TL |

Thẳng tiến Đông Nam Á

Ca sĩ Katie Melua có bài hát rất dễ thương về 9 triệu chiếc xe đạp tại Bắc Kinh. Có lẽ nếu sáng tác ở thời điểm hiện tại, cô sẽ phải viết lại về con số 90 triệu chiếc ô tô điện khi các đô thị của Trung Quốc tràn ngập loại xe này.

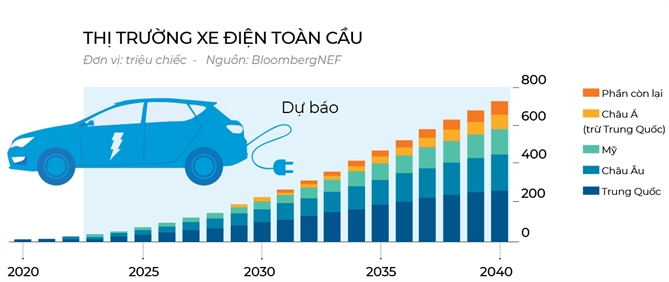

Trung Quốc hiện là thị trường lớn nhất của xe điện, từ các mẫu cao cấp của Tesla cũng như vô số sản phẩm giá siêu rẻ khi mức khởi điểm có thể chỉ từ 4.100 USD. Đồng thời, Trung Quốc cũng là quốc gia sản xuất khoảng 60% ô tô điện trên toàn cầu vào năm 2022.

Năng lực sản xuất xe điện ở Trung Quốc tiếp tục mở rộng với tốc độ chóng mặt, thậm chí lớn hơn rất nhiều so với nhu cầu trong nước. Theo truyền thông Trung Quốc, năng lực sản xuất xe năng lượng mới của Trung Quốc vào năm 2025 dự kiến đạt hơn 36 triệu chiếc khi cộng cả kế hoạch của các hãng ô tô và chính quyền địa phương. Doanh số năm đó dự kiến đạt khoảng 17 triệu xe, tạo ra thặng dư gần 20 triệu chiếc. Con số này dẫn đến công suất sử dụng của nhà máy năm ngoái dự kiến vào khoảng 50% do dư cung, thấp hơn nhiều so với điểm hòa vốn 80%.

Cuộc khủng hoảng thừa cung cận kề thúc đẩy các hãng xe điện Trung Quốc quyết liệt thực hiện cuộc “viễn chinh” toàn cầu với cả lợi thế về số lượng cũng như chất lượng được cải thiện. Theo báo cáo “Bước nhảy vọt từ ra nước ngoài sang toàn cầu hóa: Đường cong tăng trưởng thứ 2 cho các OEM Trung Quốc” của Deloitte chỉ ra công thức thành công của ngành công nghiệp ô tô Trung Quốc. Đó là các nhà sản xuất ô tô nước này đã thực hiện quá trình chuyển đổi suốt thập kỷ qua từ cách tiếp cận tập trung vào “xuất khẩu sản phẩm” sang “toàn cầu hóa chuỗi giá trị” bao gồm R&D, sản xuất, hậu cần và vận tải hay tài chính ô tô. Những sản phẩm chiến lược khác nhau được phát triển và điều chỉnh để phù hợp với những thị trường khác nhau.

|

Không phải tình cờ mà các công ty ô tô điện Trung Quốc chọn thị trường Đông Nam Á là điểm đến tiềm năng. Có 2 lý do giải thích cho việc này. Thứ nhất là tình trạng cung vượt cầu. Theo Wall Street Journal, Chính phủ Trung Quốc đã chi khoảng 173 tỉ USD trợ cấp để hỗ trợ xe năng lượng mới, bao gồm cả xe điện và hybrid trong giai đoạn 2009-2022.

Chính sách này đã nâng số lượng sản xuất ô tô điện của Trung Quốc lên đến 40 triệu chiếc/năm, nhưng thị trường chỉ có thể hấp thụ khoảng 22 triệu chiếc. Điều này dẫn đến cạnh tranh gay gắt trên thị trường nội địa khiến từ 500 nhà sản xuất ô tô điện năm 2019 đã giảm 80% vào năm 2023.

Tháng 6 năm ngoái, chính phủ nước này tiếp tục đưa ra gói trợ cấp trị giá 72,3 tỉ USD cho 4 năm tiếp theo để hỗ trợ nhóm còn lại trên thị trường. Dù số lượng doanh nghiệp còn lại không nhiều nhưng sự cạnh tranh trong thị trường nội địa vẫn gay gắt, cùng với cung vượt cầu khiến các công ty ô tô điện Trung Quốc phải tìm kiếm ở những thị trường bên ngoài để đảm bảo doanh số.

|

| Tuy nhiên, việc gia nhập thị trường Việt Nam có thể không suôn sẻ với các hãng ô tô điện Trung Quốc như các nước trong khu vực. Ảnh: TL. |

Có lý do quan trọng để các công ty sản xuất ô tô điện Trung Quốc phải đạt được doanh số bán xe. Một là lợi thế về quy mô, sản xuất nhiều sẽ tối ưu chi phí, hai là hưởng lợi từ việc bán tín chỉ carbon.

Giả sử một chiếc xe điện mới bán ra có lượng khí thải carbon thấp hơn tiêu chuẩn châu Âu (130 gram CO2 cho mỗi km - quy định năm 2015-2019) thì mức thâm hụt tương đương với tín dụng phát thải carbon có thể được bán cho các nhà sản xuất không đáp ứng được tiêu chuẩn phát thải. Và đây là một món hời mà công ty ô tô điện nào cũng muốn có. Lấy ví dụ, doanh thu từ bán tín chỉ carbon năm 2023 của Tesla là 1,79 tỉ USD. Tính từ năm 2009, mảng này đã đem lại 9 tỉ USD cho Tesla.

Thứ 2 là rào cản bảo vệ từ các thị trường tiềm năng như châu Âu đã bắt đầu hình thành. Theo phân tích mới của Rhodium Group, Liên minh châu Âu đang cân nhắc đánh thuế lên đến 55% với các hãng xe điện Trung Quốc để hạn chế các công ty này thâm nhập và bức tử ngành công nghiệp ô tô của châu Âu. Theo JATO Dynamics, xe điện Trung Quốc rẻ hơn trung bình 24% so với các thương hiệu châu Âu. Không chỉ đơn thuần là mất thị phần, EU còn lo ngại bị mất hàng ngàn việc làm vào tay các hãng xe điện Trung Quốc. Theo ước tính của Liên đoàn Giao thông và Môi trường châu Âu, ô tô điện của các công ty Trung Quốc dự kiến chiếm 11% thị phần vào cuối năm nay và có thể đạt 20% vào năm 2027.

|

Mức thuế cao hơn được đưa ra vì các nhà phân tích cho rằng mức thuế từ 15-30% vẫn đem lại lợi nhuận tốt cho các hãng xe điện Trung Quốc. Lấy ví dụ, Rhodium Group nhẩm tính mẫu xe Seal U của BYD tạo ra lợi nhuận ước tính là 1.300 EUR (khoảng 35 triệu đồng) do cạnh tranh gay gắt ở Trung Quốc và 14.300 EUR (hơn 388 triệu đồng) ở châu Âu. “Vì thế, khi áp thuế 30% thì các hãng xe như BYD vẫn kiếm được lợi nhuận lớn hơn ở Trung Quốc”, báo cáo viết.

Các công ty ô tô điện Trung Quốc có thể đối phó bằng cách lập nhà máy ở các nước thuộc Liên minh châu Âu, nhưng họ vẫn sẽ vấp phải các quy định bảo vệ ngành ô tô trong nước như hạn chế nhập khẩu ô tô Trung Quốc vì an ninh quốc gia hoặc các gói tài trợ cho người tiêu dùng khi mua xe do châu Âu sản xuất.

Trong bối cảnh như vậy, thị trường Đông Nam Á, vốn không nhiều quốc gia có nền sản xuất ô tô mạnh như châu Âu cùng với động lực hướng tới nguồn nhiên liệu xanh sạch của các chính phủ vào năm 2030 sẽ dễ thở hơn rất nhiều. EY dự đoán doanh thu ô tô điện ở Đông Nam Á sẽ đạt ít nhất 80 tỉ USD/năm trong 10 năm tới.

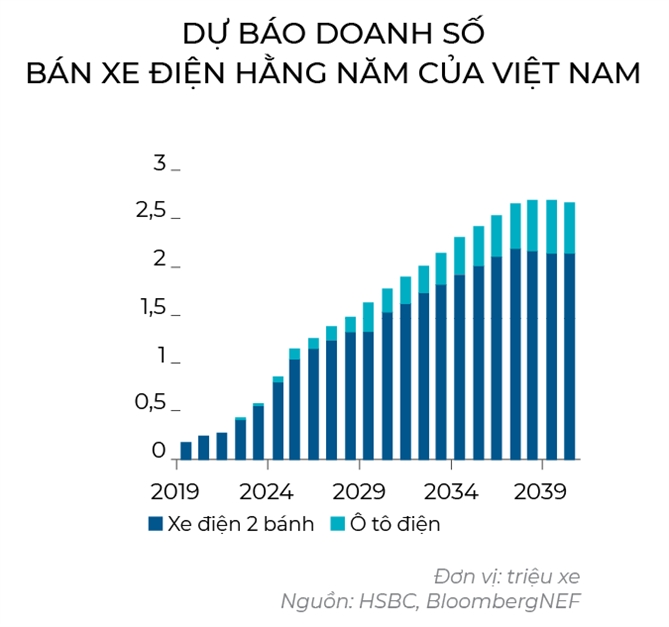

Rào cản và lợi thế

Thực tế, Việt Nam là thị trường ô tô xét về doanh số lớn thứ 4 trong khu vực ASEAN sau Indonesia, Thái Lan và Malaysia (theo dữ liệu từ Liên đoàn Ô tô ASEAN). Việt Nam là thị trường rất tiềm năng bởi nhu cầu mua ô tô rất lớn, trong khi ngành ô tô nội địa chưa phát triển mạnh. Trung bình hằng năm thị trường tiêu thụ khoảng 400.000 chiếc xe. Dự báo lượng tiêu thụ ô tô ở Việt Nam có thể sẽ đạt mốc 560.000-570.000 chiếc vào năm 2024 và 600.000-610.000 chiếc vào năm 2025.

|

| Trung Quốc là quốc gia sản xuất khoảng 60% ô tô điện trên toàn cầu vào năm 2022. Ảnh: scmp.com |

Trong đó, báo cáo của Công ty Chứng khoán SSI vừa công bố cho biết, thị trường xe điện tuy nhỏ nhưng có nhiều tiềm năng tăng trưởng. Theo báo cáo của SSI, xe điện đã trở nên phổ biến hơn ở Việt Nam (chiếm 6% doanh số tiêu thụ xe du lịch trong năm 2023). “Xu hướng xe điện trong năm 2024 sẽ tiếp tục bùng nổ và nhu cầu người tiêu dùng tìm đến dòng xe này sẽ tăng cao”, ông Nguyễn Trung Hiếu, Trưởng Tiểu ban Chính sách Hiệp hội Các nhà sản xuất ô tô Việt Nam (VAMA), nhận định.

Tuy nhiên, việc gia nhập thị trường Việt Nam có thể không suôn sẻ với các hãng ô tô điện Trung Quốc như các nước trong khu vực. Nhiều hãng xe lớn của đại lục từng phải rời khỏi thị trường Việt Nam 10 năm trước với rất nhiều rào cản không bước qua được. Trong chiến lược thúc đẩy xuất khẩu, các hãng xe điện Trung Quốc chắc chắn sẽ phải khắc phục được những bài học này để tránh vết xe đổ.

Thứ nhất là về giá, với các quy định thuế hiện hành, xe điện Trung Quốc sẽ khó có giá cạnh tranh so với xe xăng ở Việt Nam như các thị trường khác. Thứ 2 là hạ tầng trạm sạc chưa hoàn thiện cũng khiến người tiêu dùng e dè với loại hình di chuyển này. Thứ 3 là chất lượng của các hãng xe Trung Quốc cũng đang được người tiêu dùng ở Đông Nam Á quan tâm.

Ngoài ra, cũng phải nhắc đến sự cạnh tranh khốc liệt đang diễn ra trên thị trường. Từ năm 2022 cho đến nay, VinFast đã kịp lấp đầy dải sản phẩm bao gồm VF5, VF6, VF7, VF8 và VF9, trải dài mọi phân khúc cũng như mức giá, tập trung vào kiểu dáng crossover. VinFast đang rất nỗ lực củng cố vị thế tại thị trường trong nước. Công ty phát triển mạng lưới trạm sạc tại Việt Nam cũng như trên toàn cầu, cung cấp dịch vụ sạc cho các dòng xe VinFast. Thông qua việc giảm chi phí vốn đầu tư (capex) dành cho cơ sở hạ tầng, VinFast có thể tập trung cao độ vào thúc đẩy tăng trưởng kinh doanh. Mới đây, tỉ phú Phạm Nhật Vượng, Chủ tịch Tập đoàn Vingroup, thông báo với phương tiện truyền thông sẽ tài trợ 1 tỉ USD cho hãng xe điện này với quyết tâm đẩy mạnh sự hiện diện của VinFast cả ở trong lẫn ngoài nước.

|

Mới đây, hãng xe này đã nhận đặt cọc xe Mini VF3 ở Việt Nam, dòng xe điện cỡ nhỏ giá thấp, với mức giá 240 triệu đồng/xe (áp dụng với dịch vụ thuê pin) và 322 triệu đồng/xe (kèm pin). Ông Phạm Nhật Vượng nhấn mạnh 4 thế mạnh cạnh tranh của ô tô điện VinFast so với các mẫu xe xăng cùng phân khúc là giá lăn bánh tốt hơn; chi phí năng lượng trung bình trên mỗi km rẻ hơn; chi phí vận hành, bảo dưỡng, sửa chữa thấp hơn; chính sách, dịch vụ hậu mãi tốt hơn. “4 ưu điểm nêu trên sẽ giúp VinFast mạnh mẽ chiếm lĩnh thị trường trong thời gian tới”, ông Vượng nói.

Trong khi đó, các hãng xe truyền thống như Honda, Suzuki, Mitsubishi, Toyota, Kia... cũng tham gia thị trường bằng các mẫu xe hybrid nhằm khắc phục tình trạng thiếu trạm sạc ở Đông Nam Á, một số mẫu sẽ về Việt Nam trong năm nay. Thậm chí, Toyota còn tham gia vào mảng doanh nghiệp thông qua thương vụ Vinasun đầu tư 550 mẫu xe hybrid vừa qua, dự kiến đưa vào hoạt động trong quý II hoặc quý III năm nay. Tại thị trường toàn cầu, lãnh đạo của Honda khẳng định cam kết đưa xe điện trở thành phân khúc tạo ra 100% doanh số bán ô tô mới vào năm 2040 dù vẫn đang chậm chân trong việc ra mắt các mẫu xe cạnh tranh.

|

| VinFast gia tăng lợi thế bằng các trạm sạc phủ rộng tại Việt Nam. Ảnh: Quý Hòa |

Trao đổi với NCĐT, lãnh đạo của BYD cho biết trong số hơn 3 triệu xe BYD bán ra toàn cầu, 50% là xe hybrid. Do đó, tùy vào điều kiện các quốc gia, Công ty sẽ có các mẫu xe ưu tiên để phục vụ nhu cầu của khách hàng và Việt Nam cũng không ngoại lệ.

Ông cho biết thêm Công ty sẽ không tự đầu tư trạm sạc hoàn toàn, sẽ có các nhà cung cấp đối tác tham gia làm việc này. Việt Nam giống như Thâm Quyến 10 năm trước, cũng không có các trạm sạc, công ty và các nhà đầu tư đã hợp tác với công ty điện lực để xây dựng đúng theo quy định của pháp luật ở địa phương hoặc quốc gia đó. Ông Liu cho biết đã đàm phán với Chính phủ Việt Nam về các vấn đề này.

“Ai sẽ trụ lại trong ngành xe điện? Chúng tôi thật sự không biết. Nhưng kinh nghiệm cho thấy để đi đến cuối trong cuộc đua này là phải có công nghệ cốt lõi và luôn sáng tạo đổi mới. Nokia từng là khách hàng sử dụng pin của chúng tôi, từng chiếm đến 40% thị phần điện thoại toàn cầu nhưng vẫn thua Apple vì 2 yếu tố trên”, ông Liu nói NCĐT khi được hỏi về viễn cảnh của cuộc đua xe điện trong thời gian tới.

Để tạo ra đột phá, theo ông Eric Han, Giám đốc cấp cao của Suolei, hãng tư vấn tại Thượng Hải, một cuộc cạnh tranh giá bán khốc liệt đã được phát động từ phía các hãng xe Trung Quốc. “Việc giảm giá trên diện rộng sẽ gây áp lực lên doanh thu và lợi nhuận trong ngắn hạn. Tuy nhiên, các chiến dịch này sẽ góp phần thu hút sự quan tâm của người tiêu dùng đối với thị trường xe điện”, bà Yuqian Ding, người đứng đầu bộ phận nghiên cứu ô tô Trung Quốc tại HSBC, nhận định.

Nhìn chung, cạnh tranh trên thị trường ô tô điện ở Đông Nam Á sẽ tương tự câu chuyện smartphone năm 2014, rất nhiều thương hiệu Trung Quốc tham gia thị trường, cạnh tranh giá gay gắt ở mỗi phân khúc nhằm triệt tiêu các đối thủ nội địa (nếu có), nước ngoài lẫn “đồng hương” và cái kết là chỉ còn vài cái tên ở lại.

Có thể bạn quan tâm

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)