Các nhà đầu tư trong và ngoài nước tại sàn Hose. Ảnh: Quý Hòa

Thước đo VAR của bất động sản

→Bất động sản dồn lực cuối năm

→Vì sao bất động sản Việt Nam hấp dẫn người mua Hồng Kông?

Theo nghiên cứu của Mirae Asset, giá trị chịu rủi ro (Value At Risk - VAR) dao động tại mức 5% của ngành bất động sản là -2,6% trong khi tỉ suất sinh lời ngành là 32,06%. Con số này nói lên điều gì?

Nội tại chi phối giá cổ phiếu

Về mặt lý thuyết, mối quan hệ giữa giá cổ phiếu và tình hình tài chính của doanh nghiệp có thể được giải thích qua sự thay đổi tăng trưởng doanh thu và lợi nhuận. Thông thường, giá cổ phiếu sẽ tăng/giảm xung quanh mức tham chiếu này. Tính đến ngày 30.6, bất động sản được xác định là ngành có mức tăng trưởng doanh thu vượt trội so với các ngành còn lại. Sau khi tham chiếu tăng trưởng doanh thu và lợi nhuận ròng của các công ty được niêm yết tại HoSE, tính toán tăng trưởng doanh thu của ngành là 52% (tăng trưởng 12 tháng so với cùng kỳ). Trên mặt bằng chung, tăng trưởng doanh thu và lợi nhuận của VN-Index lần lượt là 22,29% và 23,13%.

|

Lý giải cho sự tăng trưởng doanh thu thần tốc của ngành bất động sản là việc tỉ lệ hấp thu tăng cao trong quý II - số căn hộ mới được hấp thu đến hơn 80%. Theo dự báo, ngành bất động sản trong năm 2018 sẽ tiêu thụ hơn 40.000 căn ở thị trường TP.HCM (tăng 23,6% so với cùng kỳ) và 28.000 căn ở thị trường Hà Nội (tăng 37,5% so với cùng kỳ). Tuy nhiên, tăng trưởng doanh thu vượt trội của ngành bất động sản lại không được chuyển hóa thành tăng trưởng lợi nhuận với cường độ tương đương. Hệ số tăng trưởng lợi nhuận của ngành này được tính toán ở mức 23,83%.

Giải thích cho sự khác biệt giữa mức tăng trưởng doanh thu và lợi nhuận của ngành bất động sản có những lý do gồm: (1) chi phí giá vốn hàng bán của ngành đã tăng lên đáng kể. Các chủ đầu tư đã phải tăng thêm chi phí xây dựng để đáp ứng các tiêu chuẩn về an toàn khắt khe hơn theo các quy định mới; (2) các khoản tái đầu tư cho việc tích lũy thêm quỹ đất dành cho các dự án phát triển trong tương lai của các công ty bất động sản tăng lên, bởi vì giá đất cũng như các chi phí liên quan đã tăng lên đáng kể trong thời gian qua.

Theo đó, lợi nhuận biên của các công ty bất động sản có thể giảm trong ngắn và trung hạn vì chi phí đầu tư tăng cao hơn mức độ tăng giá bán. Dù thế, mức độ tăng trưởng doanh thu khả quan của ngành bất động sản lại chuyển hóa thành sự vận động tích cực của các mã cổ phiếu ngành này. Tính đến ngày 8.8, sử dụng cách tiếp cận bình quân trọng số theo vốn hóa sinh lời, Mirae Asset tính toán suất sinh lời của các cổ phiếu ngành bất động sản là 32,06%, trong khi con số này của VN-Index là -1,83%. Sự vận động về giá dường như không phản ảnh nhất quán yếu tố nội tại giữa các công ty thuộc ngành khác nhau.

|

Phép thử VAR của cổ phiếu bất động sản

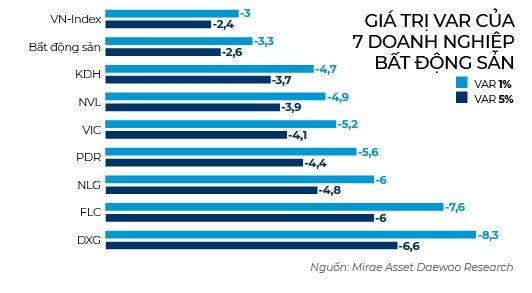

Với mức sinh lời vượt trội, câu hỏi dành cho cổ phiểu ngành bất động sản là liệu có nên đầu tư? Để trả lời câu hỏi này, phương pháp VAR được sử dụng trong việc tiến hành lượng hóa rủi ro của từng cổ phiếu. VAR là tham số dự toán khoản lỗ tiềm tàng của một trương mục đầu tư trong bối cảnh thị trường có xu thế trái chiều. Giá trị VAR cho biết nhà đầu tư có khả năng lỗ nhiều nhất là bao nhiêu trong một ngày. Bộ phận phân tích của Mirae Asset tiến hành phân tích các công ty đầu ngành với mức vốn hóa thị trường từ 4.000 tỉ đồng trở lên.

Danh sách này gồm 7 công ty: Vingroup (mã VIC), Địa ốc Novaland (mã NVL), Đầu tư và Kinh doanh Nhà Khang Điền (mã KDH), Dịch vụ và Xây dựng Địa ốc Đất Xanh (mã DXG), Phát triển Bất động sản Phát Đạt (mã PDR), Đầu tư Nam Long (mã NLG), Tập đoàn FLC (mã FLC). Ngoài ra, giá trị VAR của VN-Index cũng được tính toán để sử dụng làm cơ sở tham chiếu.

|

Theo tính toán của Mirae Asset, tỉ suất sinh lời của các công ty như sau: VIC (0,3%), NVL (0,1%), KDH (0,2%), DXG (0,3%), PDR (0,3%), NLG (0,2%) và FLC (0,1%). VAR tại 1% và 5% của các công ty lần lượt là VIC (-5,2%, -4,1%), NVL(-4,9%, -3,9%), KDH (-4,7%, -3,7%), DXG (-8,3%, -6,6%), PDR (-5,6%,-4,4%)... Trong khi đó, tỉ suất sinh lời của VN-Index là 0,1%; rủi ro VAR 1% là -3% và VAR 5% là -2,4%.

Kết quả trên đem lại những cái nhìn khá thú vị về cổ phiếu bất động sản. Nhìn chung, tỉ suất sinh lời ngành này tương đối cao nhưng không nhất thiết đi kèm với mức rủi ro cao. Những cổ phiếu cho tỉ suất sinh lời cao nhất của ngành bất động sản là VIC, DXG và PDR khi tỉ suất sinh lời là 0,3%/ngày. Ngoài ra, biên độ VAR cũng tương đối thấp khi so sánh với những mã cổ phiếu ngành bất động sản nói riêng và VN-Index nói chung. Dựa trên mức tăng trưởng doanh thu và tỉ suất sinh lời cao, doanh nghiệp bất động sản có lẽ vẫn là kênh đầu tư đáng cân nhắc.

Nguồn * Phân tích của Mirae Asset Securities chỉ có giá trị tham khảo.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)