Ảnh: Kinh tế đô thị.

Ngân hàng mua trái phiếu doanh nghiệp: Đầu tư hay cho vay?

Bộ Tài chính cho biết trong 6 tháng đầu năm 2019, tổng mức phát hành TPDN là 116.085 tỷ đồng, tăng 7,4% so với cùng kỳ 2018, trong đó, ngân hàng thương mại phát hành 36.700 tỷ đồng (chiếm 36%), doanh nghiệp bất động sản là 22.122 tỷ đồng (19%), lượng phát hành của công ty chứng khoán chiếm 3,5%, còn lại là các doanh nghiệp khác. Với lãi suất trái phiếu doanh nghiệp bất động sản dao động ở mức 10- 14,5%/năm.

Theo ông Huỳnh Minh Tuấn – Giám đốc Kinh doanh VnDirect TPHCM, thì thống kê thị trường sơ cấp cho thấy, nhà đầu tư trái phiếu doanh nghiệp bất động sản lớn nhất vẫn là ngân hàng, đứng thứ hai là công ty chứng khoán. Các công ty chứng khoán hoạt động như một đơn vị trung gian và phân phối lại trái phiếu phát hành cho nhà đầu tư khác như ngân hàng, doanh nghiệp, nhà đầu tư cá nhân.

Hiện nay vốn cho vay vào lĩnh vực bất động sản đang bị siết lại theo định hướng của Ngân hàng Nhà nước (NHNN), các ngân hàng cũng khó cho vay các dự án bất động, vốn là lĩnh vực cho vay mang lợi nhuận cao bên cạnh cho vay tiêu dùng. Vì thế, việc mua trái phiếu của các doanh nghiệp bất động sản được xem là hình thức cho vay gián tiếp với các dự án bất động sản. Thay vì các ngân hàng cấp tín dụng cho những dự án bất động sản xin vay thì với cơ chế mua lại chính trái phiếu của những dự án đó do chính nhà đầu tư phát hành cũng là 1 cách để các ngân hàng đưa vốn cho các doanh nghiệp này hoạt động mà không bị giới hạn về room tín dụng, ông Tuấn nhận định.

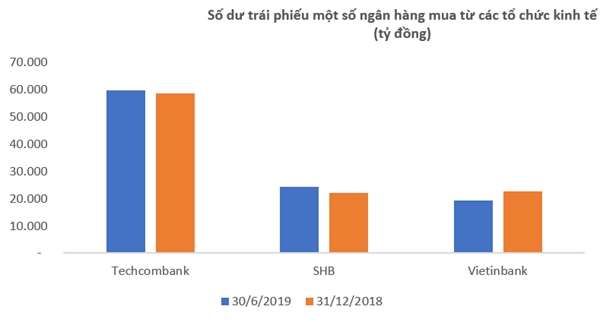

Nguồn: BCTC các ngân hàng. |

Kỳ hạn phổ biến của trái phiếu doanh nghiệp là 2 - 3 năm, với lãi suất từ 10 – 14% là mức sinh lời tương đối tốt với các ngân hàng. Không chỉ vậy, đầu tư trái phiếu doanh nghiệp cũng mang lại nguồn thu cho các ngân hàng trong bối cảnh tăng trưởng tín dụng của các ngân hàng đang bị siết lại. Mặt khác, lãi trái phiếu thường được trả theo năm và nợ gốc thì trả vào cuối thời hạn nên việc thẩm định, phê duyệt hồ sơ vay vốn, quản lý khoản nợ… đơn giản hơn so với cho vay tín dụng thông thường.

Tuy nhiên, xét về mặt đầu tư hay cho vay thì việc “ ôm” trái phiếu của các ngân hàng hiện nay vẫn mang nhiều rủi ro. Theo giới phân tích tài chính, nếu có một sự đổ vỡ xảy ra với một doanh nghiệp bất động sản thì cũng là vấn đề đáng lo ngại, khi rót vốn vào trái phiếu của những doanh nghiệp này.

Mới đây, Ngân hàng Nhà nước đã nhận định rằng hoạt động đầu tư trái phiếu doanh nghiệp (TPDN) của các ngân hàng thương mại còn tiềm ẩn rủi ro, khi một số ngân hàng có số dư đầu tư TPDN chiếm tỷ trọng lớn trong tổng tài sản và tiếp tục tăng nhanh.

NHNN nêu rõ các ngân hàng thương mại không được mua TPDN với mục đích để cơ cấu lại các khoản nợ của doanh nghiệp phát hành. Các ngân hàng phải kiểm soát chặt chẽ hoạt động đầu tư trái phiếu có mục đích đầu tư vào các chương trình, dự án thuộc lĩnh vực kinh doanh bất động sản hoặc tăng quy mô vốn của tổ chức phát hành hoạt động trong lĩnh vực kinh doanh bất động sản để hạn chế rủi ro.

Đồng thời, các ngân hàng thương mại phải tăng cường kiểm tra, giám sát sau cho vay; trong đó, đặc biệt là giám sát việc sử dụng vốn đúng mục đích, thường xuyên theo dõi, đánh giá để xác định sớm các dấu hiệu bất thường về khả năng thực hiện các nghĩa vụ trả nợ của doanh nghiệp; kịp thời phát hiện, xử lý nghiêm các trường hợp vi phạm pháp luật, quy định nội bộ trong hoạt động cấp tín dụng.

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)