Có nên hãm phanh tín dụng bất động sản?

Các ngân hàng vừa trải qua một năm dành nhiều “ưu đãi” cho thị trường bất động sản. Tại VietinBank, chẳng hạn, tín dụng vào lĩnh vực kinh doanh bất động sản đã tăng trưởng 56,3% so với năm 2014, còn mảng xây dựng là gần 56%. Không chỉ VietinBank, tại nhiều ngân hàng khác, tín dụng trong lĩnh vực liên quan đến nhà đất cũng tăng trưởng mạnh.

Ở TP.HCM, tăng trưởng dư nợ tín dụng đã lên mức cao nhất trong vòng 5 năm qua, 15,6% so với cuối năm 2014. Trong đó, dư nợ kỳ hạn trung và dài hạn tăng đến 28,7% và chiếm 57,6% trong tổng dư nợ. Theo ông Nguyễn Phước Thanh, Phó Thống đốc Ngân hàng Nhà nước, tín dụng trong năm qua phần lớn chảy vào sản xuất, kinh doanh, song cũng có tình trạng một số ngân hàng đẩy vốn vào một số doanh nghiệp lớn, dự án bất động sản.

Bất động sản được hưởng lợi vì nằm trong danh mục rót vốn hấp dẫn của các ngân hàng. Hiện nay, lợi suất trái phiếu không còn hấp dẫn, các ngành sản xuất cũng chưa hấp thụ hết được lượng vốn vay. Trong khi đó, các ngân hàng vẫn phải liên tục đi huy động tiền và vẫn phải trả lãi. Kết quả là ngân hàng vẫn thích cho vay bất động sản, bởi đặc thù yêu cầu về tài sản đảm bảo và tỉ suất lợi nhuận vẫn cao.

Hiện nay, đối với các khoản vay mua nhà, sửa nhà cá nhân, ngân hàng thường công bố lãi suất ưu đãi ở mức 7-8% trong 2 hoặc 3 năm đầu tiên, sau đó thả nổi bằng cách lấy lãi suất tiết kiệm tháng 12 trở lên cộng với một biên độ nhất định.

Thêm nữa, cơ chế tín dụng bất động sản đã có sự nới lỏng trong thời gian qua. Trước đó, giai đoạn năm 2001, bất động sản được đưa vào danh mục hạn chế cho vay để chống lạm phát. Song đến tháng 4.2012, lĩnh vực bất động sản đã được đưa ra khỏi danh mục này. Đến năm 2014, Thông tư 36 của Ngân hàng Nhà nước đã nới lỏng trở lại bằng cách giảm hệ số rủi ro từ 250% xuống 150%, đồng thời nâng mức giới hạn tỉ lệ cho vay trung và dài hạn từ 30% lên 60%.

|

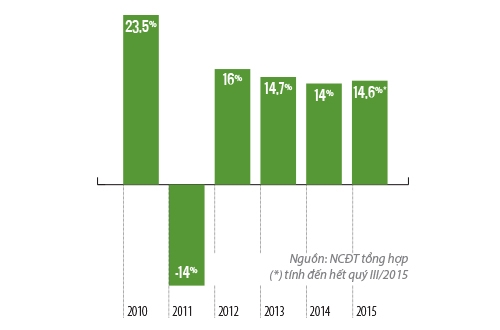

| Tăng trưởng tín dụng bất động sản qua các năm |

Tính từ năm 2012 đến nay, tín dụng trong lĩnh vực bất động sản vẫn liên tục tăng trưởng đều đặn và đã đạt mức đỉnh mới trong năm 2015. Theo báo cáo kinh tế vĩ mô quý IV/2015 của Viện Nghiên cứu Kinh tế và Chính sách (VEPR), tính đến cuối tháng 11.2015, tín dụng bất động sản đã tăng trưởng gần 20%, đưa quy mô vốn cung cấp cho thị trường này đạt gần 375.000 tỉ đồng và đó mới chỉ là con số công bố chính thức.

Trên thực tế, mối quan hệ khắng khít giữa ngân hàng và lĩnh vực bất động sản là chuyện bình thường. Cả doanh nghiệp bất động sản lẫn khách hàng đều phải nương nhờ vào tín dụng ngân hàng mới có thể triển khai hoặc tiếp cận dự án. Hồi năm ngoái, chính sách mới buộc các công ty bất động sản muốn bán hàng cũng phải có một ngân hàng trực tiếp bảo lãnh, giúp ngân hàng sâu sát hơn với thị trường.

Tuy nhiên, với mức lợi nhuận lớn ở ngành bất động sản, các ngân hàng không chỉ đơn thuần cho vay nhỏ lẻ cá nhân, hay chỉ tài trợ dự án nào đó, mà còn trực tiếp tham gia đầu tư vào bất động sản.

Có thể liệt kê ra những ngân hàng có công ty bất động sản riêng, như trường hợp của Ngân hàng An Bình với Geleximco, Ngân hàng Quân Đội với MBLand, Ngân hàng Liên Việt với Tập đoàn Him Lam... Bên cạnh những ngân hàng sở hữu chính thức, cũng có nhiều ngân hàng sở hữu gián tiếp các dự án bất động sản lớn.

Đáng chú ý, có ngân hàng hiện đang nằm trong tốp đầu về tài sản và tốc độ tăng trưởng tín dụng, cũng đầu tư khá nhiều vào bất động sản dù chiến lược của ngân hàng này công bố chỉ tập trung chủ yếu vào bán lẻ và doanh nghiệp vừa và nhỏ. Ngân hàng này hiện sở hữu một phần công ty bất động sản đang triển khai rất nhiều dự án lớn với quỹ đất khổng lồ, đồng thời còn tài trợ cho chính các dự án bất động sản khác mà mình sở hữu một phần.

Một trong những yếu tố hình thành nên giá trị cho các dự án bất động sản là quỹ đất. Các ngân hàng là tổ chức có điều kiện tiếp xúc nhiều nhất với đất đai, vì đây là giá trị tài sản đảm bảo thường được doanh nghiệp sử dụng để vay vốn. Gần đây có cả trường hợp ngân hàng đi tìm kiếm các quỹ đất sạch thông qua việc đấu giá, mua lại các doanh nghiệp sở hữu nhiều đất và hạ tầng đắc địa.

Nếu như các khoản cho vay cá nhân nhỏ lẻ thường được cho là an toàn, thì cho vay chủ đầu tư mang rủi ro nhiều hơn, đặc biệt khi dự án không bán được. Và rủi ro lớn nhất nằm ở trường hợp các “sân sau” khi ngân hàng thiệt đơn thiệt kép. Tất nhiên, khi thị trường đang lên, mọi thứ đều tốt đẹp. Điều đáng ngại là lúc giá trị tài sản đi xuống.

Trên thị trường, hiện tượng bong bóng đã được nhắc đến trong thời gian gần đây. Tất nhiên, mối lo ngại tập trung nhiều ở phân khúc bất động sản cao cấp hiện đang tăng lên đáng kể. Cũng theo VEPR, các giao dịch đang tập trung chủ yếu ở phân khúc cao cấp và mặt bằng giá có xu hướng tăng. “Cần thận trọng với sự tăng trưởng của thị trường bất động sản và ngăn ngừa sự hình thành bong bóng có tính chu kỳ”, báo cáo của VEPR viết.

Ngân hàng Nhà nước biết rõ rủi ro, nên đã có những động thái hãm phanh tín dụng bất động sản. Hồi tháng 2 vừa qua, cơ quan này đã đưa ra dự thảo về việc sửa đổi lại Thông tư 36, trong đó chú trọng việc kiểm soát tín dụng dài hạn do lo ngại mất cân đối với dòng vốn huy động ngắn hạn của ngân hàng.

Theo đó, các mức tỉ lệ đã được đảo ngược với những thay đổi ở Thông tư 36 trước đây. Cụ thể, tỉ lệ sử dụng nguồn vốn ngắn hạn để cho vay trung hạn và dài hạn giảm từ mức 60% xuống 40%, đồng thời nâng tỉ trọng rủi ro lĩnh vực kinh doanh bất động sản từ 150% lên 250%.

Tất nhiên, việc áp chế trở lại sẽ khiến lượng vốn chảy vào các dự án bất động sản ít hơn, song sự hãm phanh này là cần thiết vì đã có quá nhiều bài học với các dự án giữa ngân hàng và bất động sản.

Thanh Phong

English

English

_71049984.png)

_21258127.png?w=158&h=98)

_81523335.png?w=158&h=98)

_61041843.png?w=158&h=98)